一年以上の予定で海外勤務者として赴任する場合には、原則として日本に住所のない「非居住者」扱いとなります。 「非居住者」は、総所得のうち日本国内で発生した所得については、引き続き日本の所得税法が適用されます。 故に、物件所在地を管轄する税務署に納税する必要があり、納税管理人による確定申告が義務付けられます。

日本を離れた本人に代わって確定申告書の提出や税金の納付等、非居住者の納税義務を果たすために置かれます。

納税管理人を定めた後は、税務署が発送する書類は納税管理人宛に送付されます。

毎年、確定申告書(還付申告を含む)を提出するような場合には、出国するまでに所轄税務署に「所得税の納税管理人の届出書」を提出しておく必要があります。

※弊社では、納税管理人となれる専任の税理士事務所のご紹介も承っております。

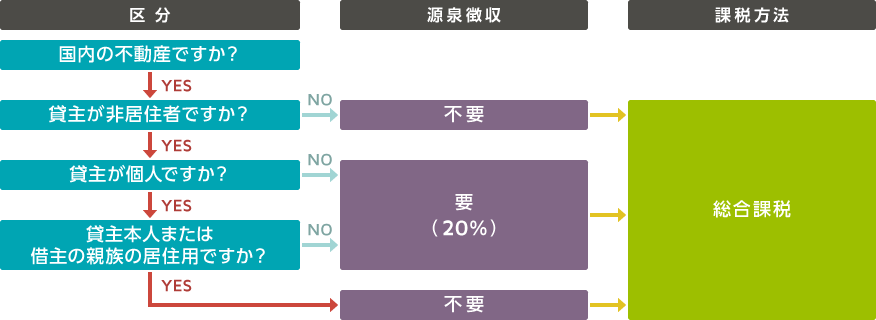

所得税法第212条より、借主である法人が賃貸収入より20%を源泉徴収して、翌月10日までに税務署に納付致します。

つまりオーナー様の口座には、賃貸収入の80%相当額(管理手数料を差し引いた額)が、お振込されます。

あくまでも、借主である法人が税金の先払いを義務付けられているもので、納税管理人が確定申告し、過不足の調整をする必要があります。

借主個人が自分で住むまたはその親族の住まいとして使用する場合には、借主側には源泉徴収の必要がなくオーナー様側の納税管理人が確定申告し、税金を納税しなければなりません。(※納税義務者はあくまでも貸主本人)

賃貸料の入出金方法に関しましては、個別でご相談に応じます。